S&Pの最適投資タイミング

PER(期待) = 株価 ÷ EPS(企業利益)

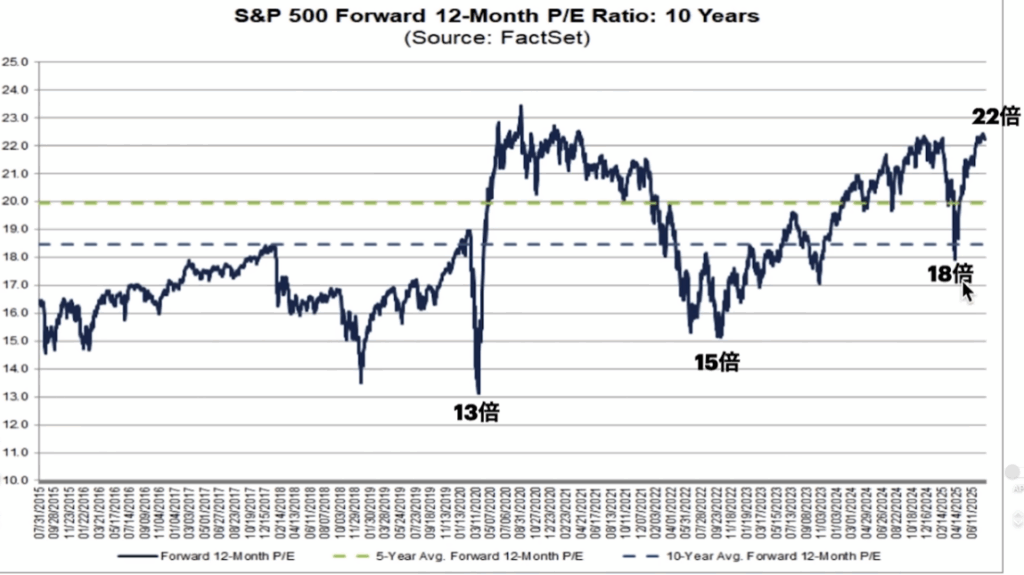

現在は PER(22倍) = 株価(6330)÷ EPS(280)となっており、割高であることがわかる

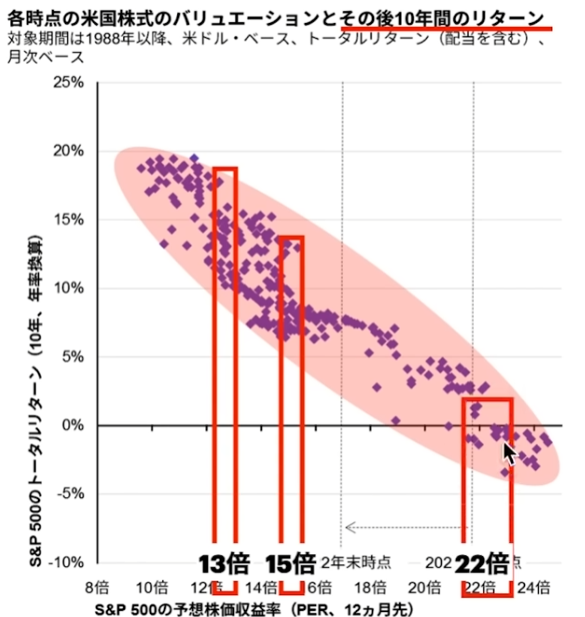

PERがいくつのときにS&P500を買うとその後10年間でリターンはいくらになるのか

PERが22倍だと、10年後の平均リターンは0%であり、投資タイミングとして適切ではない

PERが13~15倍で購入できれば、10年後に12%程度のリターンを期待できるため、そうなるまで待つのが投資戦略として妥当

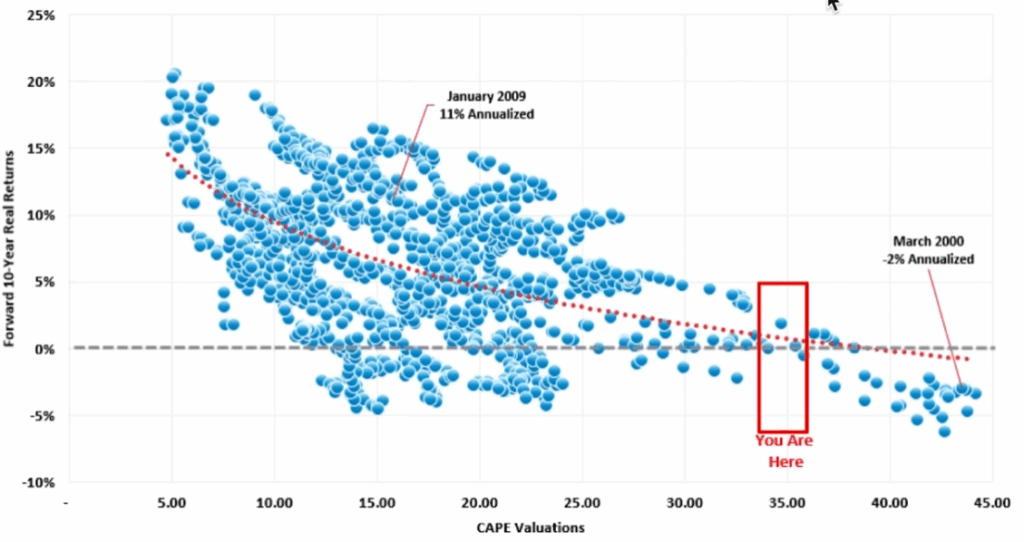

シラーPER(=インフレ調整済みPER)と10年後のS&P500リターン

現在のシラーPERは35であり、やはり10年後のS&P500リターンは0%である

参考:過去のシラーPER

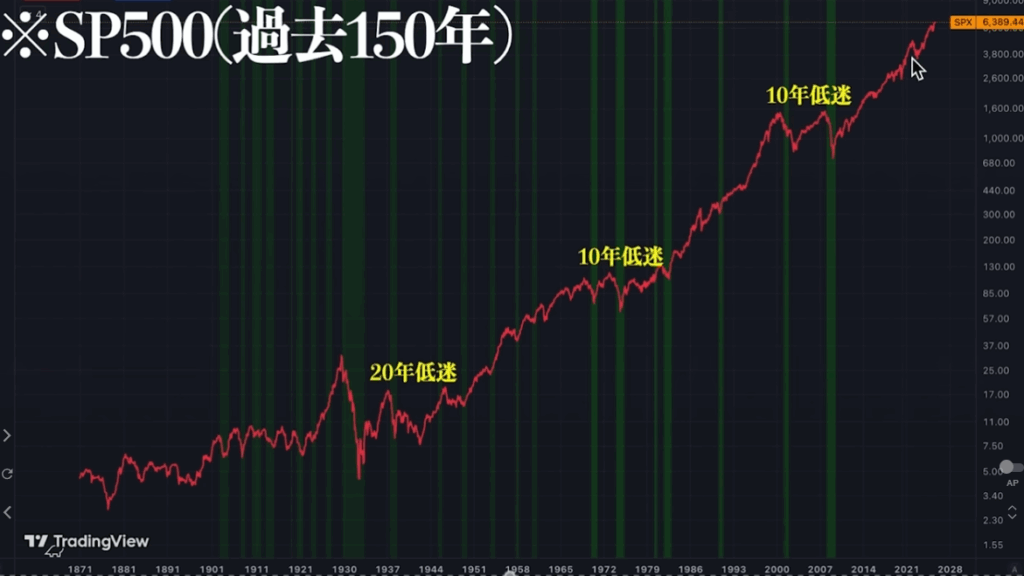

「S&P500は右肩上がりだからガチホしていればいい / インフレだから早めに買え」という幻想

たしかにS&P500は過去150年間の間、右肩上がりだが、過去には10~20年間低迷していた時期があった

しかし、買うタイミングによってはリターンに2倍の差が出るケースもある

底で買えば、2年遅れて買ったのにもかかわらず2倍のリターンが出るのである

つまり、「インフレだから早めに買う」のではなく、「不況が来るまで待つ」ことのほうがよっぽど重要である

BACK